引言

随着科技的发展和数字化浪潮的推进,越来越多的银行开始采用数字钱包技术。这不仅仅是为了跟上时代的步伐,更是为了提升运营效率、改善客户体验以及增强竞争力。数字钱包能够简化交易流程、降低业务成本、促进客户的粘性,同时还为银行提供了更为丰富的数据分析手段。本文将详细探讨银行为何要使用数字钱包、其带来的优势以及未来的发展趋势。

数字钱包的基本概念

数字钱包是一种电子支付和存储工具,用户可以将其银行卡、信用卡及其他支付方式关联到数字钱包中,通过手机、计算机等设备进行线上线下的支付。相比传统的现金支付和银行卡支付,数字钱包具有更高的方便性和安全性。在全球范围内,数字钱包的应用已经成为一种新型的消费方式,尤其是在年轻一代用户中,数字钱包成为了他们首选的支付手段。

银行采用数字钱包的主要原因

银行之所以选择采用数字钱包,主要有以下几个原因:

- 提升客户体验:通过数字钱包,客户可以迅速完成支付,免去携带现金和刷卡的麻烦。对于用户来说,简单快捷的支付方式能够显著提升消费体验。

- 减少交易成本:数字钱包可以降低银行在交易中的成本,包括传统支付流程中的手续费和管理费用,从而使得银行在激烈的市场竞争中获得更大的优势。

- 获取数据分析:数字钱包能够捕捉用户的消费习惯和偏好,银行可以通过这些数据来分析市场需求,从而产品和服务,提升经营效率。

- 符合金融科技发展趋势:金融科技的兴起,促进了支付方式和金融服务的创新,数字钱包恰好契合这一趋势,有助于银行制定更加灵活和多元化的金融产品。

数字钱包的优势及其影响

数字钱包不仅能够给银行带来直接的经济利益,还具有多方面的优势:

- 便利性:数字钱包使得客户只需携带智能手机即可实现支付,不再需要传统的银行卡和现金,大大简化了支付过程。

- 安全性:数字钱包通常采用加密技术和多重身份验证,保障用户的资金安全,减少盗刷和欺诈的风险。

- 即时性:通过数字钱包进行支付,资金的划转和交易记录通常能在几秒钟内完成,提高了资金流动的效率。

- 促销与忠诚度计划:数字钱包可以方便银行设计个性化的促销活动和忠诚度计划,提升客户的粘性和复购率。

数字钱包未来的发展趋势

随着市场需求的变化和技术的进步,数字钱包的未来发展将会呈现出以下几个趋势:

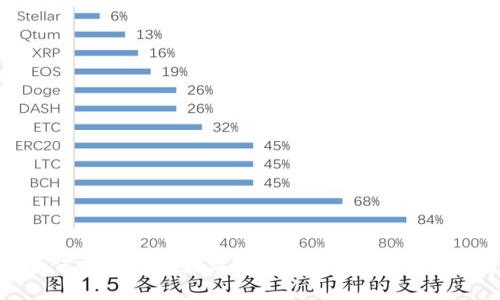

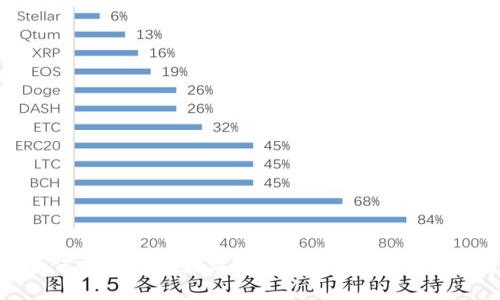

- 增加更多支付方式: 未来的数字钱包将会整合更多的支付方式,包括各种银行账户、信用卡、甚至是加密货币,以满足用户的多样化需求。

- 增强智能化和自动化: 随着人工智能和机器学习的不断进步,未来的数字钱包将能够更加智能地分析用户的支付习惯,提供定制化的服务。

- 与其他金融服务的深度整合: 数字钱包将不仅仅局限于支付,还将和贷款、投资、理财等其他金融服务实现无缝对接,为用户提供更为全面的金融解决方案。

- 提升用户的隐私保护: 隐私已经成为当今社会的重要话题,未来的数字钱包将会更加注重用户数据的保护,以增强用户的信任感。

可能相关问题

以下是一些与“银行为什么要用数字钱包”相关的问题及详细解答:

1. 数字钱包与传统银行服务相比,具有哪些优势?

传统银行服务主要以面对面交易和线下操作为主,这种模式在便利性和效率上存在较大的局限性。相比之下,数字钱包提供了随时随地的支付体验,用户可以通过智能手机在任何时间、任何地点进行交易。以下是数字钱包的几个显著优势:

- 支付便利性: 用户不再需要携带现金或银行卡,只需一部手机和数字钱包应用即可完成各种支付,极大地方便了日常消费。

- 实时交易: 数字钱包的交易速度非常快,通常在几秒钟内完成,而传统银行转账可能需要数小时甚至数天。

- 安全性更高: 采用复杂的加密技术和双重验证,数字钱包在安全方面比传统银行交易更具优势,减少了盗刷和欺诈的可能性。

- 费用透明: 数字钱包的相关费用通常较低,用户在使用时可以明确看到每一笔交易的费用,不再像部分传统银行服务那样存在隐形收费。

通过这些优势,数字钱包不仅能提高用户的交易效率,还能吸引更多的年轻消费群体,有效增强用户的粘性。这也是促使银行积极采用数字钱包的重要原因之一。

2. 数字钱包的安全性如何保障?

安全性是用户在选择数字钱包时最为关心的问题之一。数字钱包需要保证用户的信息和资金安全,避免遭受黑客的攻击和数据泄露。以下是数字钱包安全性的几个保障措施:

- 数据加密: 数字钱包在数据传输和存储过程中采用先进的加密技术,确保用户的个人信息和金融数据不会被黑客窃取。

- 多重身份验证: 许多数字钱包应用都采用多重身份验证机制,例如短信验证码、生物识别等,增强账户的安全性。

- 实时监控与报警: 许多数字钱包提供实时交易监控,用户可以收到交易通知,一旦发现异常交易可立即挂失或冻结账户。

- 信用担保: 一些数字钱包与银行或金融机构合作,为用户提供一定额度的信用担保,增加资金安全的教育保障。

通过这些安全措施,数字钱包在用户的安全体验上表现得相对良好,因此越来越多的人愿意选择使用这种便捷的支付方式。

3. 数字钱包对银行业务转型的影响是什么?

数字钱包的普及正在推动银行业务模式的转型。银行必须适应这种变化,以保持市场竞争力。以下是数字钱包对银行业务转型的一些主要影响:

- 客户关系的重新定义: 数字钱包使银行与客户之间的互动更加频繁和多样化,银行需要通过数字渠道加强与客户的沟通,提高客户满意度。

- 服务模式的创新: 伴随数字钱包流行,银行业正在向数字化、智能化转型,推出更多符合用户需求的金融产品,如在线信贷、保险、投资等新服务。

- 数据驱动的决策: 数字钱包为银行提供了大量用户数据,银行可以基于这些数据分析用户行为、风险控制和提升运营效率。

- 成本结构的变化: 传统银行的营业网点和柜台服务的成本较高,而数字钱包能够显著降低运营成本,使银行更具市场竞争力。

通过数字钱包,银行不仅提高了自身的业务效率,还能够以更具创新性的方式满足客户的需求,将业务转型推向新的高度。

4. 用户在使用数字钱包时需要注意哪些问题?

尽管数字钱包提供了很多便利,但用户在使用时仍需注意一些潜在的风险和问题,以确保自身财产和信息的安全:

- 选择安全可靠的应用: 用户在选择数字钱包应用时,应选择知名度高、口碑良好的品牌,避免下载不明来源的软件,以降低被骗的风险。

- 定期更新密码: 为了保障账户安全,用户应定期更换登录密码,并尽量采用复杂的密码组合,以及启用多重身份验证机制。

- 警惕网络钓鱼: 用户应保持警惕,避免点击陌生链接和提供个人信息给不明请求,防止遭遇网络钓鱼攻击。

- 保持软件更新: 定期更新数字钱包应用,修复可能存在的漏洞,以确保应用在安全性和稳定性上的最佳表现。

只有在谨慎使用数字钱包的前提下,用户才能充分体验这种支付方式带来的便利,保障个人的资金安全与隐私保护。

结语

数字钱包作为一种新兴的支付工具,正在迅速改变传统的金融服务模式。对于银行而言,采用数字钱包不仅是应对市场变化的必要手段,更是提升自己竞争力的重要策略。通过数字钱包的技术应用,银行可以在不断变化的金融环境中走得更稳、更远。未来,随着技术的不断进步与普及,数字钱包的功能与应用将更加多样化,必将成为今后金融服务和支付方式的主流。